Bendrieji informacijos atskleidimo principai

„CBL Asset Management“ (toliau – Bendrovė) yra „Citadele“ grupės dalis. „Citadele“ grupė tiki, kad tvarumas – tai veiklos vystymas atsižvelgiant į ilgalaikę perspektyvą ir į aplinkosauginius, socialinius bei ekonominius tikslus. Tai apima pagarbą aplinkai, atsakingą ir etišką praktiką, priimant sprendimus, siūlant produktus ir teikiant paslaugas. Bendrovė palaiko tokį požiūrį ir veikia pagal verslo sistemą, kad pasiektų „Citadele“ grupės tikslus tvarumo srityje.

Bendrovė nurodo su tvarumu susijusius duomenis apie savo siūlomus finansinius produktus, o visą atitinkamą informaciją subjekto lygmeniu teikia „Citadele“ grupė ir ji yra atskleidžiama [čia].

„Citadele“ grupė ir Bendrovė nuolat stebi verslo aplinkos bei teisės aktų pokyčius, siekiant pateikti naujausią informaciją visoms suinteresuotosioms šalims.

„Citadele“ grupės tvarumo strategija

„Citadele“ grupė supranta, kad mūsų verslo sprendimai gali turėti įtakos aplinkai ir visuomenei – tiek tiesiogiai per mūsų veiklą, tiek netiesiogiai per finansuojamus projektus. Grupė siekia kuo labiau sumažinti neigiamą ir padidinti teigiamą savo veiklos poveikį aplinkai bei visuomenei, kartu kontroliuodama aplinkosaugos, socialinės atsakomybės ir valdysenos (ASV) rizikas.

„Citadele“ grupės tvarumo strategija yra grindžiama Jungtinių Tautų darnaus vystymosi tikslų (DVT) sistema. Grupė yra išskyrusi penkis prioritetinius tvarumo tikslus, susijusius su verslo strategija bei tvarumo klausimais ir apima sritis, kuriose „Citadele“ grupė turi daugiausia galimybių daryti poveikį.

Penki prioritetiniai darnaus vystymosi tikslai:

- Gera sveikata ir gerovė (3-asis DVT).

- Iperkama ir švari energija (7-asis DVT).

- Deramas darbas ir ekonomikos augimas (8-asis DVT).

- Pramonė, inovacijos ir infrastuktūra (9-asis DVT).

- Klimato kaitos mažinimas (13-asis DVT).

„Citadele“ grupė yra pasiryžusi suderinti savo veiklos ir investicijų portfelio poveikį klimato kaitai su Paryžiaus susitarimo tikslais ir terminais. Grupė išsikėlė tikslą – iki 2050 metų pasiekti nulinį poveikį klimatui, įskaitant finansuojamų projektų emisijas. Siekdama šio tikslo, „Citadele“ grupė daugiausia dėmesio skirs:

- Finansuojamų projektų emisijų mažinimui.

- Anglies dioksido neutralumo užtikrinimui biurų veikloje.

- Tolimesniam pereinamojo laikotarpio finansavimui, teikiant žaliojo finansavimo ir investicijų galimybes.

„Citadele“ grupė pritaikė savo verslo strategiją, valdymo struktūrą, rizikų valdymą ir informacijos atskleidimo praktiką pagal teisės aktų reikalavimus ir priežiūros institucijų lūkesčius, susijusius su aplinkosaugos bei klimato rizikomis.

Išsamesnė informacija apie „Citadele“ grupės tvarumo strategiją ir su ja susijusius aspektus pateikiama „AS Citadele banka“ 2024 m. metinėje ataskaitoje ir ASV politikoje. Bendrovė palaiko „Citadele“ grupės tvarumo strategiją ir prisideda prie jos įgyvendinimo.

„CBL Asset Management“ tvarumo strategija

Bendrovė yra nustačiusi ir prioritetu laiko tris Jungtinių Tautų darnaus vystymosi tikslus (DVT), kurie sudaro mūsų tvarumo strategijos pagrindą ir yra įgyvendinami per turto valdymo procesus. Taip pat paliekama galimybė kiekvienam investiciniam produktui nustatyti papildomus prioritetinius DVT tikslus, siekiant geresnių rezultatų aktyviai valdant investicijas ir atsižvelgiant į klientų pageidavimus.

7-asis DVT: įperkama ir švari energija.

7-asis DVT: įperkama ir švari energija. Bendrovė tiki, kad prieiga prie įperkamos, patikimos ir tvarios energijos yra itin svarbi visuomenės gerovei bei perėjimui prie žaliosios ekonomikos. Bendrovė palaiko šį pokytį investuodama į atsinaujinančius energijos išteklius, įmones, diegiančias švarios energijos technologijas ir infrastruktūrą, bei panašias iniciatyvas.

8-asis DVT: deramas darbas ir ekonomikos augimas.

8-asis DVT: deramas darbas ir ekonomikos augimas. Šio tikslo įgyvendinimas labai priklauso nuo socialinių ir su darbuotojais susijusių klausimų. Bendrovė remia įmonių, į kurias investuojama, ir visuomenės pastangas siekiant užtikrinti orias darbo sąlygas ir skatinti ekonomikos augimą.

13-asis DVT: klimato kaitos mažinimas. Klimato kaita yra viena sudėtingiausių spręstinų problemų. Bendrovė turto paskirstymo procese atsižvelgia į įmonių, į kurias investuojama, pastangas kovoti su klimato kaita mažinant iškastinio kuro naudojimą, gerinant energijos panaudojimą bei sumažinant šiltnamio efektą sukeliančių dujų intensyvumą ir pan.

DVT integravimo procesą ir atitinkamus parametrus nulemia investavimo strategija ir atitinkamas finansinis produktas. Daugiau informacijos galite rasti kiekvieno investicinio produkto interneto svetainėje.

„CBL Asset Management“ yra pasirašiusi atsakingo investavimo principus (AIP)

Siekdama parodyti savo įsipareigojimą atsakingam investavimui, Bendrovė 2019 m. birželį pasirašė Jungtinių Tautų remiamus atsakingo investavimo principus (AIP). Šiuo tikslu Bendrovė įsipareigojo laikytis nurodytų šešių principų:

- Įtraukti ASV klausimus į investavimo analizės ir sprendimų priėmimo procesus.

- Būti aktyviais savininkais ir įtraukti ASV klausimus į nuosavybės politiką bei praktiką.

- Siekti, kad subjektai, į kuriuos investuojame, tinkamai atskleistų informaciją, susijusią su ASV klausimais.

- Skatinti AIP pripažinimą ir įgyvendinimą investavimo sektoriuje.

- Bendradarbiauti su AIP pasirašiusiomis šalimis, siekiant padidinti AIP įgyvendinimo veiksmingumą.

- Teikti ataskaitas apie veiklą ir pažangą įgyvendinant AIP.

Bendrovė rengia AIP ataskaitas, kad pademonstruotų savo pažangą ir atskleistų ateinančių laikotarpių planus tvarumo srityje, vadovaudamasi AIP nustatytomis taisyklėmis bei grafiku.

Tvarumo rizikos integravimas į „CBL Asset Management“ sprendimų priėmimo procesą

Bendrovė mano, kad tvarumo veiksniai gali turėti įtakos ilgalaikei Bendrovės investicijų vertei, ir sutinka, kad ASV aspektų integravimas į turto valdymą galų gale padidina arba išlaiko investicijų grąžą esant žemesniam bendram rizikos lygiui. Be to, ASV aspektų integravimas į investicijų portfelio valdymą prisideda prie tvaraus pasaulio vystymosi.

Tvaraus investavimo standartai ir metodai šiuo metu sparčiai vystosi dėl teisinių bei reguliavimo reikalavimų pokyčių. Mes nuolat stebime šiuos pokyčius, remiamės patirtimi, sukaupta integruojant ASV veiksnius į investicinius sprendimus, bei laikomės mūsų Tvarumo ir dalyvavimo politikos, kuri pateikiama žemiau esančioje skiltyje „Dokumentai“.

Mes suprantame ekomanipuliavimo (ang. greenwashing) riziką investavimo procese dėl taikomų ASV kriterijų. Ekomanipuliavimas – tai klaidingo įspūdžio sudarymas arba klaidinančios informacijos pateikimas, dėl kurio investuotojas mano arba gali manyti, kad atitinkami investiciniai produktai yra draugiški aplinkai arba daro didesnį teigiamą poveikį aplinkai nei iš tikrųjų. Siekdama išvengti ekomanipuliavimo rizikos, Bendrovė griežtai laikosi teisinių ir reguliavimo reikalavimų, Bendrovės ir „Citadele“ grupės rizikos valdymo standartų bei politikos.

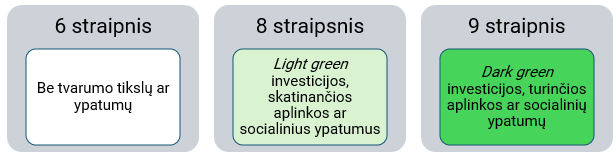

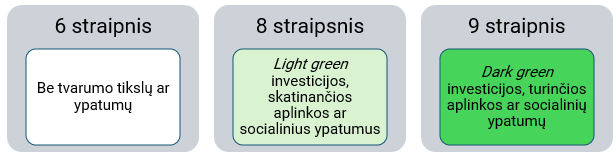

2019 m. lapkričio 27 d. Europos Parlamento ir Tarybos Reglamentas (ES) 2019/2088 dėl su tvarumu susijusios informacijos atskleidimo finansinių paslaugų sektoriuje (SFDR) įpareigoja investicinių fondų valdytojus kiekvieną jų valdomą investicinį fondą priskirti prie vieno iš finansinių produktų pagal SFDR 6, 8 arba 9 straipsnį ir atskleisti tam tikrą informaciją pagal šią klasifikaciją, siekiant suteikti investuotojams daugiau skaidrumo prieš priimant investicinį sprendimą. SFDR klasifikacija reiškia:

- Finansinis produktas pagal SFDR 6 straipsnį – investicinis fondas, neturintis tvaraus investavimo tikslo ir įsipareigojimų investuoti į aplinkai ir (arba) visuomenei naudingą turtą, t. y. investicinis fondas, kuris nėra priskiriamas fondų kategorijai pagal SFDR 8 arba 9 straipsnį;

- Finansinis produktas pagal SFDR 8 straipsnį (vadinamas „Light green“ finansinis produktas) - investicinis fondas, kuris skatina investicijas, turinčias teigiamą poveikį aplinkos ar socialiniams ypatumams. Toks skatinimas gali apimti tam tikro neigiamo poveikio aplinkai ir visuomenei vertinimą arba atitinkamo reitingo naudojimą priimant investicinius sprendimus.

- Finansinis produktas pagal SFDR 9 straipsnį (vadinamas „Dark green“ finansinis produktas) – investicinis fondas, kurio tikslas yra tvarios investicijos, prisidedančios prie aplinkosaugos ir (arba) socialinių tikslų, nedarant reikšmingos žalos kitiems aplinkosaugos tikslams bei laikantis geros valdysenos principų.

Atsižvelgdama į dabartines pasaulinių akcijų rinkų tendencijas, mažesnes investicijų diversifikavimo galimybes ir neišsamius, ne visada laiku pateikiamus bei nepatikimus duomenis apie tvarumą, Bendrovė perklasifikavo du investicinius fondus ir vieną pensijų planą į SFDR 8 straipsnio arba „Light green“ fondus: „CBL Global Emerging Markets Bond Fund“, „CBL European Leaders Equity Fund“ ir „Sustainable Opportunities Investment Plan“. Šie fondai žymiai labiau integruoja ASV veiksnius į investicinius sprendimus. Be to, kaip reikalaujama pagal SFDR, kasmet abiem fondams atskleidžiamas pagrindinis neigiamas poveikis tvarumo veiksniams.

Siekdama atitikti taikomus teisės aktų reikalavimus, Bendrovė parengė tvarumo rizikų integravimo į finansinių produktų valdymą aprašymą. Be to, kiekvieno produkto valdytojai taip pat vadovaujasi tvarumo rizikų integravimo į sprendimų priėmimo procesą tvarka, aprašyta Bendrovės vidiniuose dokumentuose.

Tvarumo rizikos integravimas į „CBL Global EM Bond Fund“ [investicinis fondas pagal SFDR 8 straipsnį]

Remdamasi vidiniu rizikos reikšmingumo vertinimu, Bendrovė padarė išvadą, kad ASV rizikos reikšmingumas yra mažas ir kad papildomas įsitraukimas į jos valdymą nėra būtinas. Vis dėlto Bendrovė tiki, kad tvarumo veiksnių integravimas į „CBL Global Emerging Markets Bond Fund“ valdymo procesą leidžia suteikti papildomą vertę investuotojams, kurie nori investuoti į finansinius instrumentus, skatinančius tvarumą ir prisidedančius prie prioritetinių JT darnaus vystymosi tikslų įgyvendinimo. Šie tikslai yra mūsų tvarumo strategijos pagrindas ir yra įgyvendinami per turto valdymo procesus. Šis obligacijų fondas buvo pasirinktas aplinkosaugos ir socialinių ypatybių skatinimui, nes ASV rizikos svarba besivystančiose rinkose yra reikšmingesnė nei išsivysčiusiose rinkose.

Fondo investavimo procesas grindžiamas fundamentine analize ir emitentų kreditingumo vertinimu. Be tradicinės finansinės analizės bendrame vertinime taip pat taikomi ASV veiksniai, kurių pagrindu kiekvienam emitentui suteikiamas vidinis reitingas. Fondo valdytojai ir analitikai yra atsakingi už emitentų fundamentinę ir kreditingumo analizę bei už sistemingą ASV veiksnių integravimą į bendrą vertinimą.

Nustatant fondo veiklą taikomi šie principai:

1. Pašalinimas ir dalyvavimas

Pašalinami ekonomikos sektoriai arba obligacijų emitentai, kai akivaizdu, kad emitentas nesilaiko tvarumo principų arba jo veikla yra susijusi su produktais, kurie daro žalą aplinkai ar visuomenei (pvz., veikla, susijusi su pornografija, prieštaringų ginkluotės sistemų gamyba ir kt.).

Bendrovė vykdo dalyvavimo veiklas su įmonėmis, kurios neturi vienos ar kelių iš šių politikų:

- Nelaimingų atsitikimų darbe prevencija.

- Pranešėjų apie pažeidimus apsauga.

- Žmogaus teisių apsauga.

- Kova su korupcija ir kyšininkavimu.

Jei emitentai per 12 mėnesių nuo dalyvavimo pradžios neišsprendžia nurodytų problemų, jie yra pašalinami iš investicijų sąrašo.

2. Reitingų skyrimas ir vertinimas

- Remiantis veiklos analize ir finansiniais duomenimis, kiekvienam emitentui suteikiamas kredito reitingas.

- Kredito reitingas koreguojamas atsižvelgiant į ASV veiksnius.

Bendrovė naudoja ASV veiksnių duomenis, gaunamus iš išorės tiekėjų, ir šiuos duomenis perkelia į emitento vidinį reitingą pagal Bendrovės sukurtą modelį. Remdamiesi šiuo vidiniu reitingu, kuris taip pat apima ASV veiksnius, nustatome, mūsų vertinimu, teisingą kiekvienos konkrečios obligacijos kainodarą. Apskritai, mažesnė ASV rizika lemia aukštesnį vidinį reitingą ir atitinkamai mažesnę, sąžiningą rizikos premiją, ir atvirkščiai.

Šis procesas gali būti visiškai įgyvendintas tik tuo atveju, jei emitentui yra prieinamas tam tikras ASV duomenų kiekis. Pastebime, kad prieinamų duomenų kiekis nuosekliai auga, o jų kokybė gerėja.

3. Portfelio sudarymas

Lyginamoms investavimo alternatyvoms taikome „geriausių savo klasėje“ (ang. best-in-class) metodą ir pasirenkame obligacijų emisiją, kurios emitentas rodo geresnius rezultatus arba teigiamą dinamiką pagal šiuos rodiklius:

- Energijos suvartojimo, naudojant neatsinaujinančius energijos išteklius įmonėje, į kurią investuojama, dalis, lyginant su atsinaujinančiais energijos ištekliais.

- Įmonės, į kurią investuojama, išmetamų šiltnamio efektą sukeliančių dujų (ŠESD) intensyvumas.

- Vidutinis pagarbos žmogaus teisėms rodiklis.

- Vidutinis korupcijos lygis.

Išsamesnė informacija apie rizikos integravimo procesą ir jo reikšmę siekiant prioritetinių JT darnaus vystymosi tikslų pateikiama dokumente „Informacijos atskleidimas prieš sudarant sutartį. Tvarumas. 01 2023 v1“, kuris yra prieinamas čia.

Fondas neturi tvaraus investavimo tikslo pagal SFDR apibrėžimą ir neatlieka investicijų, suderintų su ES taksonomija.

Tvarumo rizikos integravimas į „CBL Eastern European Bond Fund“ (investicinis fondas pagal SFDR 6 straipsnį)

Mūsų investavimo procesas grindžiamas emitentų kreditingumo analize. Be tradicinės finansinės analizės mes taip pat sistemingai integruojame ASV veiksnius į bendrą analizę, kad galėtume priskirti vidinį reitingą konkrečiam emitentui. Fondo valdytojai ir analitikai yra atsakingi už emitentų fundamentalių rodiklių ir kreditingumo analizę bei sistemingą ASV veiksnių integravimą į bendrą vertinimą.

Nustatant fondo veiklą taikomi šie principai:

- Pašalinami kelių obligacijų emisijų ar sektorių emitentai, jei jie nesilaiko tvarumo principų, pvz., vykdo veiklą, susijusią su pornografija, prieštaringų ginkluotės sistemų gamyba ir kt.

- Kiekvienam emitentui iš pradžių suteikiamas kredito reitingas, pagrįstas vien tik finansiniais rodikliais, o galutiniame etape šis reitingas koreguojamas atsižvelgiant į ASV veiksnius. Naudojame išorės tiekėjų teikiamus ASV duomenis ir, pasitelkę savo vidinį modelį, konvertuojame šiuos duomenis į koreguotą vidinį emitento reitingą.

- Remdamiesi koreguotu vidiniu reitingu, nustatome nuosavą konkrečios obligacijos vidinę vertę. Apskritai, mažesnė ASV rizika prisideda prie aukštesnio bendro vidinio reitingo ir atitinkamai – mažesnio vidinio kredito skirtumo, ir atvirkščiai.

Išankstinė informacija dėl „CBL Eastern European Bond Fund“ pateikiama dokumente „Informacijos atskleidimas prieš sudarant sutartį. Tvarumas. 01 2023 v1“, kurį rasite čia.

Fondas neturi tvaraus investavimo tikslo pagal SFDR apibrėžimą ir neatlieka investicijų, suderintų su ES taksonomija.

Tvarumo rizikos integravimas į „CBL European Leaders Equity Fund“ [investicinis fondas pagal SFDR 8 straipsnį]

Fondo investavimo procesas grindžiamas finansine ir technine įmonių akcijų analize. Be to, Bendrovė sistemingai integruoja ASV veiksnius į bendrą analizę. ASV veiksnių duomenys gaunami iš išorės duomenų tiekėjų, o pasitelkus Bendrovės sukurtą modelį, šie duomenys konvertuojami į vidinį įmonės reitingą. Tai yra pagrindas galutiniam investiciniam sprendimui priimti.

Nustatant fondo veiklą taikomi šie principai:

1. Pašalinimas ir dalyvavimas

Ekonomikos sektorių ar įmonių, kurios akivaizdžiai nesilaiko tvarumo principų, pašalinimas. Pavyzdžiui, į savo portfelį neįtraukiame verslų, susijusių su pornografija, prieštaringų ginkluotės sistemų gamyba ir kt. Įmonė turi būti pašalinta, jei yra informacijos, jog ji yra susijusi su:

- Prieštaringomis ginkluotės sistemomis.

- Nuteisimais už antikorupcinių ir kovos su kyšininkavimu įstatymų pažeidimus.

- Reikšmingais diskriminacijos atvejais, dėl kurių buvo pritaikytos sankcijos.

Bendrovė vykdo dalyvavimo veiklas su įmonėmis, kurios neturi vienos ar kelių iš šių politikų:

- Kova su korupcija ir kyšininkavimu.

- Žmogaus teisių apsauga.

- Pranešėjų apie pažeidimus apsauga.

Tokios įmonės bus pašalintos iš investicijų sąrašo ir Fondas į jas neinvestuos, jei per 12 mėnesių nuo dalyvavimo jos nepašalins nustatytų trūkumų.

2. Balų skyrimas ir vertinimas

Įmonės vertinamos remiantis įvairiais fundamentaliais (pavyzdžiui, įmonės pelno augimo dinamika, pelningumo ir mokumo rodikliai, įmonės akcijų rinkos vertės ir pelno santykis bei kt.) ir techniniais veiksniais (įmonės akcijų kainos dinamikos vertinimas), o bendras reitingas koreguojamas atsižvelgiant į ASV rodiklius, pagerinant vidinį reitingą tų įmonių, kurios tam tikrose kategorijose yra „geriausios savo klasėje“:

- 1, 2 ir 3 lygio ŠESD emisijų intensyvumas.

- Vandens sunaudojimo intensyvumas.

3. Portfelio sudarymas

Į portfelį svarstoma įtraukti 40-50 geriausiai pagal fundamentalius, techninius ir ASV veiksnius įvertintų įmonių.

Daugiau informacijos apie rizikos integravimo procesą ir jo poveikį siekiant iš anksto nustatytų JT DVT pateikiama dokumente „Informacijos atskleidimas prieš sudarant sutartį. Tvarumas. 01 2023 v1”, kurį rasite čia.

Fondas neturi tvaraus investavimo tikslo pagal SFDR apibrėžimą ir neatlieka investicijų, suderintų su ES taksonomija.

Tvarumo rizikos integravimas į „CBL US Leaders Equity Fund“ (investicinis fondas pagal SFDR 6 straipsnį)

Fondo investavimo procesas grindžiamas fundamentalia ir technine įmonių akcijų analize. Be to, Bendrovė integruoja ASV veiksnius į bendrą analizę. Taikomas pašalinimo principas – ekonomikos sektorius ar įmonė yra pašalinama, jei akivaizdžiai nesilaikoma tvarumo principų, pvz., vykdoma veikla, susijusi su pornografija, prieštaringų ginkluotės sistemų gamyba ir kt.

Išankstinė informacija dėl „CBL US Leaders Equity Fund“ pateikiama dokumente „Informacijos atskleidimas prieš sudarant sutartį. Tvarumas. 01 2023 v1“, kurį rasite čia.

Fondo tikslas nėra tvari investicija, kaip tai apibrėžta SFDR reglamente, ir jis neatlieka investicijų, suderintų su ES taksonomija.

Tvarumo rizikos integravimas į investicinius portfelius

Valdytojas mano, kad ASV veiksniai gali turėti įtakos ilgalaikiam portfelyje esančių priemonių rizikos profiliui ir grąžai. ASV kriterijų integravimas į portfelio valdymo procesą reikalauja išankstinio kliento sutikimo, pagrįsto tinkamu tvarių investicijų rizikų supratimu. Vertindamas kliento investavimo tikslus ir rizikos toleranciją, valdytojas taip pat įvertina kliento pageidavimus dėl tvarumo ir susijusių rizikų suvokimą. Remdamasis kliento pateikta informacija, valdytojas priima investicinius sprendimus, atsižvelgdamas į ekonominius, finansinius ir kitus rodiklius, kurie gali apimti ir ASV veiksnius. Aukštas reguliavimo sistemos detalumo lygis, susijęs su kliento pageidavimais dėl tvarumo, neleidžia valdytojui užtikrinti tikslaus atitikimo vykdant vertybinių popierių atrankos procesą, nes ištekliai, reikalingi patenkinti kliento pageidavimus dėl tvarumo pagal Komisijos deleguotojo reglamento (ES) 2017/656 2 straipsnio 7 dalyje nustatytą klasifikaciją, nėra įgyvendinami ekonominiu požiūriu.

Nepaisant to, Bendrovė mano, kad svarbu klientams atskleisti informaciją apie investicijas į finansines priemones, kurios skatina tvarų vystymąsi. Mūsų nuomone, šios investicijos atitinka žemiau nurodytus kriterijus:

- Investicijos į akcijų ir skolos vertybinius popierius, kurių ASV reitingas, nustatytas remiantis Bendrovės vidaus dokumentuose prieinamomis procedūromis, atitinka nereikšmingą, žemą arba vidutinę ASV riziką;

- Investicijos į fondų vienetus, kurie atitinka SFDR 8 arba 9 straipsnių reikalavimus.

Kliento individualaus investicijų portfelio valdytojas yra atsakingas už reguliarų ataskaitų apie investicinio portfelio būklę (įskaitant informaciją apie ASV) teikimą.

-

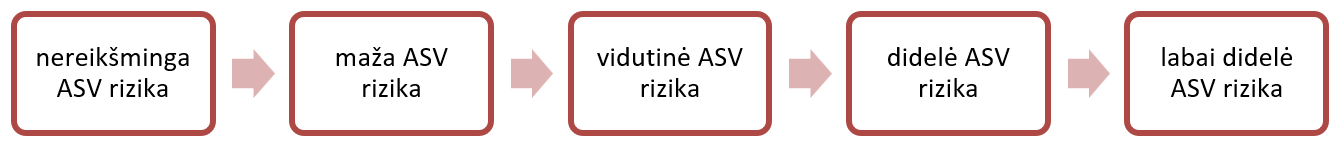

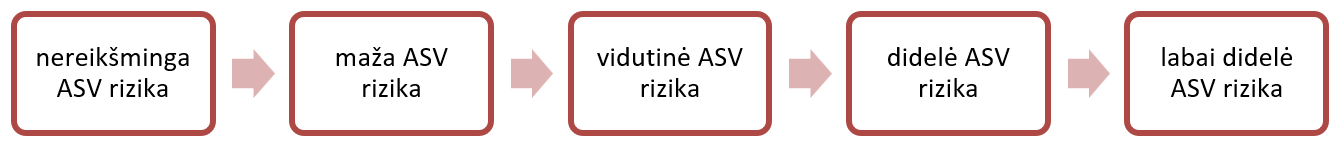

ASV rizikos rodiklis – atspindi skolos ir nuosavybės vertybinių popierių ASV rizikos lygį, kurį nustato patikima trečioji šalis. Rizikos lygis skirstomas į žemiau pateikiamus 5 laipsnius:

-

SFDR klasifikacija – atspindi investicinių fondų atitiktį SFDR 6, 8 arba 9 straipsniams

Daugiau informacijos apie rizikos integravimo procesą pateikiama dokumente „Informacijos atskleidimas prieš sudarant sutartį. Tvarumas. 01 2023 v1”, kurį rasite čia.

Tvarumo rizikų integravimas į „Fund of Funds“ [investicijos pagal SFDR 6 straipsnį]

ASV rizikų integravimas yra bendros analizės ir sprendimų priėmimo proceso dalis. „Fund of Funds“ investicijos laikomos tvariomis, jei fondą valdanti bendrovė yra pasirašiusi JT atsakingo investavimo principus (AIP), taip patvirtindama įsipareigojimą investuoti atsakingai. Jei fondas neatitinka šio kriterijaus, taikomos dalyvavimo priemonės.

Išankstinė informacija dėl investicijų į „Fund of Funds“ pateikiama dokumente „Informacijos atskleidimas prieš sudarant sutartį. Tvarumas. 01 2023 v1“, kurį rasite čia.

Minėtas produktas neturi tvaraus investavimo tikslo pagal SFDR apibrėžimą ir neatlieka investicijų, suderintų su ES taksonomija.

Tvarumo rizikų integravimas į pensijų produktus [investicijos pagal SFDR 6 straipsnį]

Bendrovė, valdydama valstybės lėšomis finansuojamus pensijų investicinius planus (II pakopa) ir III pakopos pensijų planus, atsižvelgia į ASV rizikas, o ASV veiksnių integravimas į sprendimų priėmimo procesą apima:

- Pensijų planus, kurių turtas investuojamas į fondų vienetus. Tokiu atveju taikomas procesas, kuris yra aprašytas skiltyje aukščiau: Tvarumo rizikų integravimas į „Funds of Funds“.

- Pensijų planus, kurių turtas investuojamas į obligacijas. Tokiu atveju taikomas procesas, kuris yra aprašytas skiltyje aukščiau: Tvarumo rizikų integravimas į „CBL Eastern European Bond Fund”.

- Pensijų planus, kurių turtas investuojamas į akcijas. Tokiu atveju taikomas procesas, kuris yra aprašytas skiltyje aukščiau: Tvarumo rizikų integravimas į „CBL US Leaders Equity Fund”.

Išankstinė informacija dėl investicijų į pensijų planus pateikiama dokumente „Informacijos atskleidimas prieš sudarant sutartį. Tvarumas. 01 2023 v1“, kurį rasite čia (latvių kalba).

Tvarumo rizikų integravimas į „CBL Sustainable Opportunities Investment Plan“ [investicijos pagal SFDR 8 straipsnį]

Valdydama „CBL Sustainable Opportunities Investment Plan“, Bendrovė užtikrina, kad investicijų atrankos ir valdymo procese būtų papildomai atsižvelgiama į ASV veiksnius:

- Fondo valdymo bendrovė yra pasirašiusi JT atsakingo investavimo principus (AIP).

- Ne mažiau kaip 80 % plano investicijų į finansines priemones yra vertinamos pagal akcijų fondų atitiktį SFDR 8 ar 9 straipsnių reikalavimams, kurie yra keliami investiciniams produktams, o akcijų fondo pavadinime yra tokie terminai kaip „tvarumas“, „aplinka“ ar „poveikis“, kurie leidžia atmesti investicijas į veiklas, kenkiančias visuomenei ar aplinkai.

- Jeigu aukščiau nurodytų reikalavimų neįmanoma užtikrinti ilgiau kaip tris mėnesius iš eilės, atitinkamos finansinės priemonės turi būti parduotos per pagrįstą laikotarpį.

Tai yra teigiamo arba geriausio pasirinkimo principas, kai per investicijas skatinami aplinkos ar socialiniai ypatumai arba siekiama tvarumo tikslų, ir yra atmetamos investicijos į veiklas, kurios kenkia aplinkai ar visuomenei. Investavimo procese pirmenybė teikiama investicijoms, kurios skatina derama darbą ir mažina klimato kaitos poveikį.

„CBL“ valdomi pensijų planai neturi tvaraus investavimo tikslo pagal SFDR apibrėžimą ir neatlieka investicijų, suderintų su ES taksonomija.

Pagrindinis neigiamas investicinių sprendimų poveikis tvarumo veiksniams yra vertinamas valdant pagal SFDR 8 straipsnį klasifikuojamus investicinius fondus: „CBL Global Emerging Markets Bond Fund“ ir „CBL European Leaders Equity Fund“

Bendrovė nusprendė atsižvelgti į pagrindinį neigiamą investicinių sprendimų poveikį tvarumo veiksniams ir rengti metinę ataskaitą apie tuos investicinius fondus, kurie atitinka SFDR 8 straipsnio reikalavimus. Ataskaitos rengimo procesas grindžiamas atitinkamų investicinių fondų pagrindinio neigiamo poveikio ataskaitomis ir patikimų trečiųjų šalių duomenimis. Metodika, skirta vertinti pagrindinį neigiamą investicinių sprendimų poveikį tvarumo veiksniams, yra neatsiejama ASV rizikų integravimo proceso dalis. Fondų valdytojai turi atskleisti visą svarbią informaciją šiuose dokumentuose:

CBL Global Emerging Markets Bond Fund

CBL European Leaders Equity Fund

Sustainable Opportunities Investment Plan (latvių kalba)

Metodika, skirta vertinti pagrindinį neigiamą investicinių sprendimų poveikį tvarumo veiksniams, numato būtinybę įsitraukti į dialogą su finansines priemones išleidžiančiomis bendrovėmis. Dalyvavimo procesas vykdomas vadovaujantis Tvarumo ir dalyvavimo politikos nuostatomis. Be to, Bendrovė kasmet viešina savo dalyvavimo veiklas Dalyvavimo politikos įgyvendinimo ataskaitoje, kuri pateikiama žemiau esančioje skiltyje „Dokumentai“.

Bendrovė palaiko Paryžiaus susitarimą ir JT bendrąją klimato kaitos konvenciją, pripažindama esminį poreikį spartinti perėjimą prie „grynojo nulio“ emisijų lygio pasaulyje. Būdama turto valdytoja, Bendrovė svarsto galimybę prisidėti prie Paryžiaus susitarimo tikslų įgyvendinimo, tačiau šiuo metu Bendrovė neturi investicinių produktų, atitinkančių „grynojo nulio“ emisijų tikslus.

Bendrovė palaiko su klimatu susijusių finansinių duomenų atskleidimo darbo grupės (ang. Task Force on Climate-Related Financial Disclosures) tikslus. Šiuo metu vertiname galimybes įtraukti orientacinę informaciją apie reikšmingą su klimatu susijusios rizikos ir galimybių finansinį poveikį į mūsų sprendimų priėmimo procesą. Kai tik Bendrovė turės prieigą prie visų su mūsų investicijomis susijusių duomenų, įvertinsime su klimatu susijusių finansinių duomenų atskleidimo darbo grupės principų taikymo aktualumą ir galimybes jų laikytis.

Valdant investicinius fondus ir pensijų planus pagal SFDR 6 straipsnį, nėra atsižvelgiama į pagrindinį neigiamą investicinių sprendimų poveikį tvarumo veiksniams

Bendrovė reguliariai stebi nuolatinius rinkos praktikos, reguliavimo ir duomenų prieinamumo pokyčius, siekdama sistemingai įvertinti, ar yra galimybė atsižvelgti į pagrindinį neigiamą investicinių sprendimų poveikį klimato ar kitiems aplinkosaugos klausimams, taip pat socialinėms, darbo, žmogaus teisių bei kovos su korupcija ir kyšininkavimu problemoms.

Deja, investicijų segmentui, kuriame Bendrovė veikia daugiausia, vis dar trūksta aukštos kokybės, savalaikių ir sistemingų duomenų šiais klausimais, o taip pat trūksta išteklių, reikalingų tam, kad investiciniuose sprendimuose ir finansinėse konsultacijose būtų galima pilnai atsižvelgti į pagrindinį neigiamą poveikį tvarumo veiksniams. Dėl šios priežasties „CBL Asset Management“ negali visapusiškai vertinti pagrindinio neigiamo investicinių sprendimų poveikio tvarumo veiksniams subjekto lygmeniu ir tai daro tik pagal SFDR 8 straipsnį klasifikuojamiems investiciniams fondams. Siekiame pritaikyti savo poziciją taip, kad ji leistų atsižvelgti į pagrindinį neigiamą poveikį visame investicijų procese, kai tik tai bus prasmingai ir praktiškai įmanoma.

Dokumentai

Tvarumo ir dalyvavimo politika (2026 m. vasario mėn. 7.0 versija, anglų k.)

Įsitraukimo politikos įgyvendinimo ataskaitoje (2024 m., 1.0 versija)

Įsitraukimo politikos įgyvendinimo ataskaitoje (2023 m., 1.0 versija)

Įsitraukimo politikos įgyvendinimo ataskaitoje (2022 m., 1.0 versija)

Atlyginimo politikos aprašymas

CBL fondų tvarumas (EET)

Informacija atnaujinta 2025 04 11